Tot schrik van de banken ontdekken de rijken de robo-adviser

Steeds vaker ontdekken rijke investeerders dat de het advies van hun private banker (of accountant) meer kost en minder oplevert dan de diensten van met kunstmatige intelligentie toegeruste computers.

Robo-advisers zijn online vermogensbeheersystemen die op basis van algoritmen adviseren rond portefeuillebeheer, zonder dat daar een menselijke professional aan te pas komt.

De grote banken zien met lede ogen aan hoe steeds meer rijke cliënten besluiten hun vermogensbeheer over te laten aan een systeem – en in reactie daarop proberen die banken zo snel mogelijk eigen systemen te ontwikkelen (of over te nemen van startups).

Het zijn dus niet meer alleen nerds en kleine investeerders die vertrouwen op automatische analisten, zoals geleverd door bijvoorbeeld Wealthfront Inc., Betterment LLC , of Charles Schwab Corp, stelt Kendra Thompson, Accenture Plc managing director. Bij de laatste firma blijkt 15% van de klanten met een ‘automated portfolio’ daar meer dan $ 1 miljoen in te beheren. “Ook de echt rijke mensen durven dezer dagen te experimenteren met die computergestuurde vermogensbeheeradviezen!”

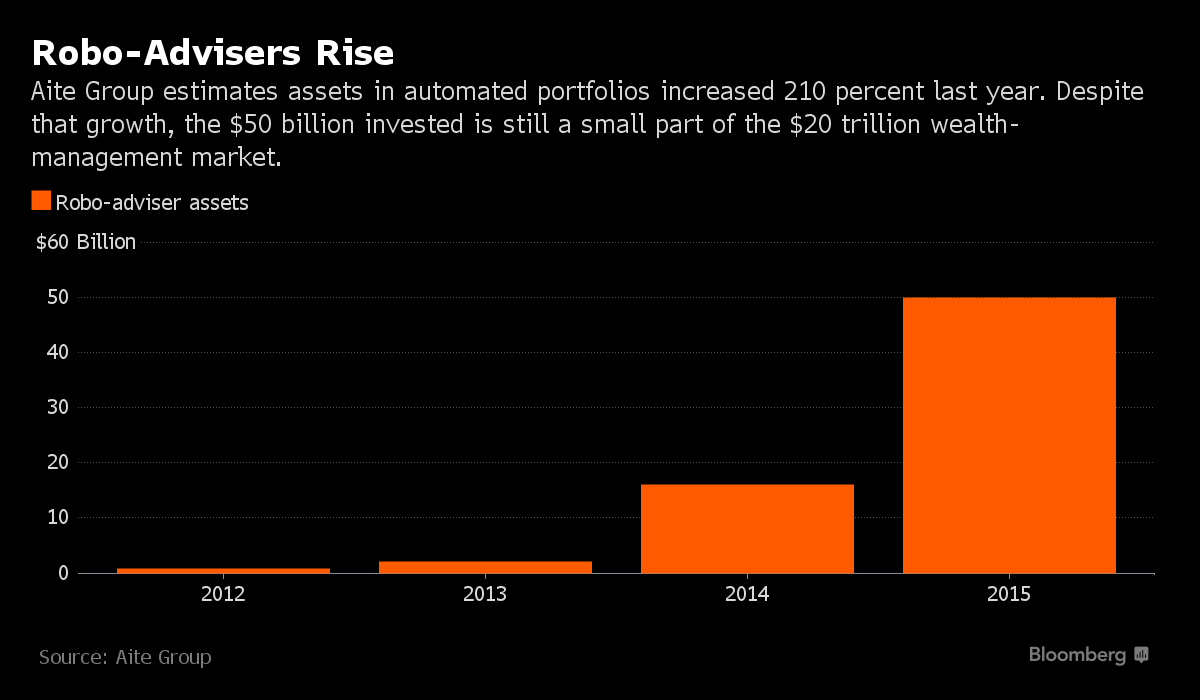

Traditionele brokerage-dienstverleners als Morgan Stanley, Bank of America Corp. of Wells Fargo & Co. voelen de druk op hun fees (tenminste 1% van het vermogen onder beheer) toenemen, aangezien de robo-advisers ruim de helft goedkoper hetzelfde werk doen – met vergelijkbare zo niet beter successen. Volgens Bloomberg werken er nu (nog) bijna 50.000 menselijke vermogensbeheerders bij die banken, maar worden die snel overbodig naarmate AI-systemen hun werkzaamheden over zullen nemen. Volgens onderzoeker A.T. Kearney zullen dergelijke toepassingen tegen 2020 tenminste $2 biljoen onder beheer hebben.