‘Uitgavenoplossing geeft medewerkers het gevoel dat ze gewaardeerd worden’

Papieren bonnetjes, veel handwerk, late betalingen, declareren is in veel organisaties nog een moeizaam proces. Automatiseren en digitaliseren heeft veel praktische voordelen voor zowel finance als voor medewerkers. Het kan zelfs zorgen voor een betere relatie tussen werkgevers en werknemers, stelt Haresh Bajaj, product manager bij Pleo.

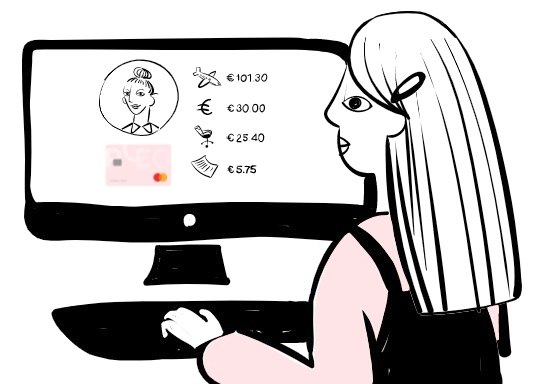

Het bedrijf biedt een combinatie van een debetkaart en een app voor het declaratieproces, kilometervergoedingen en alle maandelijkse onkosten van abonnementen. De fintech werd in 2015 opgericht in Denemarken en is in een paar jaar gegroeid naar meer dan 20.000 klanten. Het breidt nu in snel tempo uit in andere Europese landen en heeft net zijn opwachting gemaakt op de Nederlandse markt. Het bedrijf is een zogenaamde card issuer. Dat betekent dat het Mastercards mag uitgeven, net als bijvoorbeeld een bank. Daar kan al geld op worden gezet dat werknemers kunnen uitgeven.

App en een Mastercard

Bajaj beschrijft hoe Pleo in de praktijk werkt. “Als een werknemer reist voor werk, of met het team uit eten gaat, dan moet die vaak uit eigen zak betalen. Dat betekent het verzamelen van alle bonnetjes, de data handmatig invoeren en daarna een maand of langer wachten voordat het geld wordt teruggestort. Wij geven medewerkers een app en een betaalkaart van Pleo. Elke keer als ze daarmee een uitgave doen voor hun werk komt de transactie in de app. Ze hoeven dan alleen nog een foto van het bonnetje te maken.”

Doen medewerkers toch zelf een betaling, bijvoorbeeld met cash, dan biedt Pleo de mogelijkheid om het geld meteen terug te krijgen. Daarvoor maken ze ook weer een foto van het bonnetje waarna het geld vanaf het Pleo account meteen wordt overgemaakt.

Zakelijke kosten kunnen flink oplopen, weet Bajaj uit eigen ervaring. Een etentje kan zo een paar honderd euro kosten. “Het voelt vreemd dat je daarvoor je eigen bankrekening gebruikt. Je moet betalen voor het bedrijf terwijl je iets doet voor het bedrijf. Ik denk daarom dat je een emotionele impact kunt hebben met Pleo. Je geeft mensen het gevoel dat ze gewaardeerd worden en dat draagt eraan bij dat ze veel langer blijven. Dit is onze visie.”

Eind van handwerk

Pleo maakt het leven van medewerkers makkelijker, maar dat doet het ook voor de afdeling finance. Door real time inzicht te hebben in alle uitgaven, goedkeuringen automatisch te laten verlopen en uitgaven te exporteren naar je boekhoudsysteem, verdwijnen de handmatige handelingen.

“Het is niet meer nodig om achter werknemers aan te gaan voor bonnetjes. Verder verdwijnt het handmatig koppelen van bonnetjes en boekingen die finance teams nu vaak nog moeten doen. Daardoor kunnen zij richten op strategische vraagstukken zoals de vraag hoe ze kunnen zorgen dat de onderneming groeit”, zegt hij.

Er zijn ook inzichten te halen uit de data die kostenbesparingen kunnen opleveren. Denk aan het schrappen van bepaalde abonnementen die medewerkers amper gebruiken. Een ander voorbeeld is dat blijkt dat een bepaald restaurant of hotel populair is bij medewerkers. De organisatie kan dan kijken of het mogelijk is daar een korting te bedingen.

Pleo geeft werkgevers controle over de uitgaven die medewerkers kunnen doen. Met een paar kliks in het Pleo account kunnen limieten worden vastgesteld, maar ook aangepast. “Stel iemand komt net in dienst en je wil niet meer dan bijvoorbeeld vijfhonderd euro per maand bestedingsruimte geven, dan kan je dat instellen. Als iemand toch meer ruimte nodig heeft, kan dat gemakkelijk verhoogd worden binnen het Pleo account. Ook kun je instellen hoe groot een enkele transactie kan zijn”, legt Bajaj uit.

Grote digitale geletterdheid

De app werd een aantal weken geleden geïntroduceerd in Nederland. De reactie in de markt was heel bemoedigend. Hem vielen twee dingen op, vertelt Bajaj. “Het eerste is dat Nederlanders zich heel goed redden in het Engels. Hoewel we een Nederlandse dienst hebben, zijn mensen hier heel comfortabel in het Engels. Het tweede is dat veel nieuwe klanten het prima vinden om Pleo gewoon zelf uit te proberen zonder ondersteuning van ons. Er is een grote digitale geletterdheid. Je ziet hier ook ouderen spelen met hun Apple Watch. Daardoor zeggen klanten tegen ons ‘laat het me zelf proberen, ik kom daarna bij je terug’.”

Het bedrijf kwam er in de testfase in Nederland ook al achter dat het meteen een virtuele kaart moest aanbieden voor smartphones en een integratie met Apple Pay moest hebben. “We zagen dat veel van de eerste transacties daarmee werden gedaan en niet met de fysieke kaart. Onze focus ligt daarom op de virtuele kaart en op Apple Pay.”

Partnerplatform voor accountants en boekhouders

Veruit de meeste partijen die Pleo gebruiken, zijn individuele klanten. Een groeiende activiteit van het bedrijf is echter het aanbieden van de diensten via boekhouders en accountants. Daarvoor heeft Pleo een partnerplatform waar zij in een keer hun klanten kunnen aansluiten op Pleo. Dit maakt het werk van de accountant of boekhouder makkelijker en vermijdt zo immers veel handwerk. Daarnaast kunnen ze voor klanten beter inzien hoe de zakelijke uitgaven zich per dag ontwikkelen. Deze dienst groeit snel en er is veel interesse vanuit deze beroepsgroep, ziet Bajaj. Als zij klanten aansluiten op Pleo, gaan zij voor hun eigen declaratieproces vaak ook over.

Op het moment dat Pleo een nieuwe markt betreedt, richt het zich in eerste instantie altijd op kleinere MKB organisaties. “We proberen in nieuwe landen voor het kleinere segment een goed aanbod neer te zetten. Daarna maken we pas de stap omhoog. Pas als we de markt begrijpen en waarde voor die klanten creëren, groeien we door naar de grotere klanten. Als je dat niet op die manier doet, loop je het risico dat je teveel bezig bent met jagen op de volgende grote klant. Wij hebben dat altijd zo gedaan en zo gaan we dat ook in Nederland doen.”