Lopen accountants risico bij controle hypotheken?

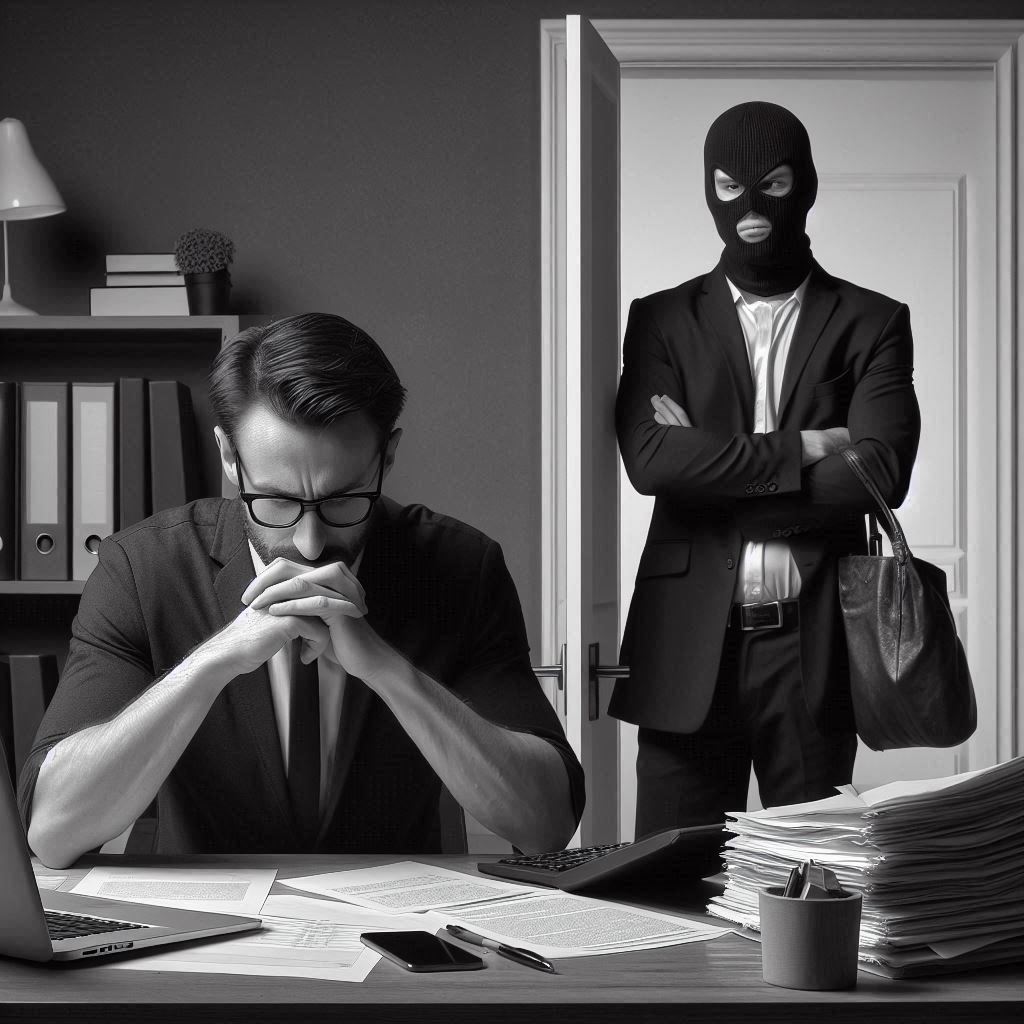

Hypotheekfraude is een groeiend probleem dat ook accountants voor uitdagingen stelt. In een tijd waarin financiële integriteit centraal staat, hebben accountants namelijk een rol in het waarnemen van fraude en het inschatten van risico’s. In een blog op de website van zijn advocatenkantoor benoemt jurist Vincent Leenders de toenemende verantwoordelijkheden van betrokkenen, de gevolgen van onbedoelde betrokkenheid bij fraude en de noodzaak van waakzaamheid in een complexe juridische omgeving.

- Groter risico op strafrechtelijke vervolging accountants.

- Verhoogde aandacht voor naleving anti-fraude maatregelen.

- Zwarte lijsten banken: zware gevolgen voor betrokkenen.

Accountants staan onder toenemende druk door regelgeving en integriteitsverwachtingen. Door hun rol in het valideren van financiële gegevens van financieel dienstverleners kunnen zij onbedoeld betrokken raken bij frauduleuze activiteiten, wat mogelijk juridische en reputatieschade met zich meebrengt. Het risico is reëel, vooral nu de aandacht voor hypotheekfraude toeneemt door recente onderzoeken van het Openbaar Ministerie (OM).

“Accountants moeten kunnen aantonen dat hun handelen legitiem is en dat ze niet op de hoogte waren van de illegale aard van de transactie”

Grootschalig onderzoek OM naar fraude

In zijn blog geeft Leenders aan dat een recent grootschalig onderzoek van het OM, dat afgelopen week naar buiten is gebracht, een gedetailleerd beeld van de werkwijze bij hypotheekfraude. In dit onderzoek wordt duidelijk hoe fraudeurs gebruikmaken van valse documenten zoals salarisstroken en werknemersverklaringen om hypotheken te verkrijgen voor niet-bestaande of te hoog gewaardeerde inkomsten. Deze fraude kan worden gepleegd door individuen die bewust de regels overtreden, maar ook door mensen die als ‘katvanger’ worden gebruikt, vaak zonder volledig inzicht in hun betrokkenheid.

Gevolgen voor accountants

Accountants die bij dergelijke praktijken betrokken raken, lopen risico’s. Ze kunnen namelijk strafrechtelijk worden vervolgd, zelfs als ze niet direct betrokken zijn bij de fraude, zo benadrukt de jurist in zijn betoog. Het Openbaar Ministerie benadrukt in het rapport dat de bewijslast bij verdachten ligt wanneer een transactie verdacht lijkt. Dit betekent dat accountants moeten kunnen aantonen dat hun handelen legitiem is en dat ze niet op de hoogte waren van de illegale aard van de transactie. [Artikel gaat verder na de volgende alinea]

Hypotheekfraude en de rol van banken

Hypotheekfraude heeft ook verstrekkende gevolgen voor de betrokkenen bij financiële instellingen. Banken zijn tegenwoordig verplicht om verdachte transacties te melden onder de Wet ter voorkoming van witwassen en financieren van terrorisme (Wwft). Wanneer een bank vermoedt dat er sprake is van fraude, kan dit leiden tot het beëindigen van de hypotheek en de plaatsing van de betrokkenen op zwarte lijsten, zoals het Extern Verwijzingsregister (EVR). Leenders wijst er op dat dit voor accountants –die betrokken raken– kan betekenen dat zij niet alleen reputatieschade ervaren maar ook de kans lopen hun vergunning te verliezen (naast verdere juridische gevolgen).

Toegenomen toezicht en naleving

De druk op accountants wordt volgens hem verder verhoogd door de verscherpte toezichtmaatregelen. De Wwft en de recente focus van het OM op hypotheekfraude eisen dan ook dat accountants extra waakzaam zijn bij het verifiëren van financiële documenten: “het niet naleven van de wettelijke verplichtingen kan leiden tot zware sancties, waaronder boetes, schorsing of zelfs gevangenisstraf”, zo voorspelt de jurist.

Onbedoelde betrokkenheid blijft risicovol

In veel gevallen kan de betrokkenheid van accountants echter onbedoeld zijn: “Bijvoorbeeld, als zij een financiële audit uitvoeren en niet op de hoogte zijn van de fraude die in de onderliggende documenten heeft plaatsgevonden”. Desondanks blijven zij verantwoordelijk voor de validiteit van de gegevens die zij controleren en kunnen zij aansprakelijk worden gesteld als er fraude wordt ontdekt. Dit benadrukt het belang van grondige controles en het strikt naleven van de compliance-regels.

Internationaal perspectief en recente ontwikkelingen

Internationaal wordt ook steeds meer aandacht besteed aan de rol van financiële professionals bij fraudezaken. In de Verenigde Staten is onlangs een vergelijkbaar geval aan het licht gekomen, waarbij meerdere accountantsfirma’s betrokken waren bij een grootschalige fraudezaak. De Amerikaanse autoriteiten hebben strenge maatregelen aangekondigd om de integriteit van financiële audits te waarborgen. Deze ontwikkelingen benadrukken dat de risico’s voor registeraccountants wereldwijd toenemen en dat er behoefte is aan betere bescherming en richtlijnen om onbedoelde betrokkenheid te voorkomen.

Bankensystemen en zwarte lijsten

Een ander groot risico voor registeraccountants die betrokken raken bij hypotheekfraude is de kans om op een zwarte lijst van banken te belanden. Dit kan ernstige gevolgen hebben, zoals uitsluiting van bancaire dienstverlening, gedwongen verkoop van onroerend goed, en het verlies van professionele accreditaties. In Nederland heeft de recente uitspraak van het Haagse Gerechtshof in 2021 duidelijk gemaakt dat banken harde maatregelen kunnen nemen, zelfs zonder strafrechtelijke veroordeling.

Goed adviseren betekent uw cliënten informeren over relevante informatie en evenementen. Attendeer de CFO’s uit uw netwerk daarom op Leadership in Finance Summit 2024. Op 7 november gaan 300 CFO’s, financieel directeuren en corporate controllers met experts in gesprek over hoe AI de rol van finance leaders herdefinieert.