Onstuimige groei Funding Circle: ‘Fintech-bedrijf duikt op financiering kleinbedrijf’

Bij Funding Circle geen lange wachttijden of moeizame gesprekken, maar na een leningaanvraag binnen een etmaal antwoord: ja of nee. Tot bedragen van 250.000 euro. En speciaal gericht op die ‘K’ van het MKB. Directeur Nederland Jeroen Broekema vertelt over FinTech pur sang. En over die ’24 uren van Funding Circle.’

Zestig mensen, zes hoog in de B-toren van het WTC aan de Zuidas. Sales en risicomanagement zijn hier strikt van elkaar gescheiden. En zelfs de directeur, de van ABN AMRO naar Funding Circle overgekomen Jeroen Broekema, bemoeit zich niet met individuele aanvragen.

“Ondernemers zijn vaak verbaasd als ze op onze site lezen dat binnen een etmaal groen dan wel rood licht volgt op hun kredietaanvraag”, zegt de 36-jarige. “Zelf vind ik die 24 uur eigenlijk best wel lang, het zou bij ons nog sneller kunnen. Maar ja, vergeleken met traditionele banken gaat alles hier natuurlijk in sneltreinvaart.”

Acht jaar geleden in Londen opgericht en met inmiddels kantoren in San Francisco, Denver, Berlijn en sinds 2015 ook in Amsterdam. Funding Circle is een geduchte financiële speler geworden, die door de grote banken inmiddels uiterst serieus wordt genomen. Wereldwijd heeft het FinTech bedrijf leningen ter waarde van ruim 6,7 miljard euro verstrekt aan meer dan 56.000 kleinere ondernemingen. Dankzij 85.000 particuliere en institutionele investeerders. Afgelopen herfst maakte Funding Circle in Londen de gang naar de beurs.

Motor economie

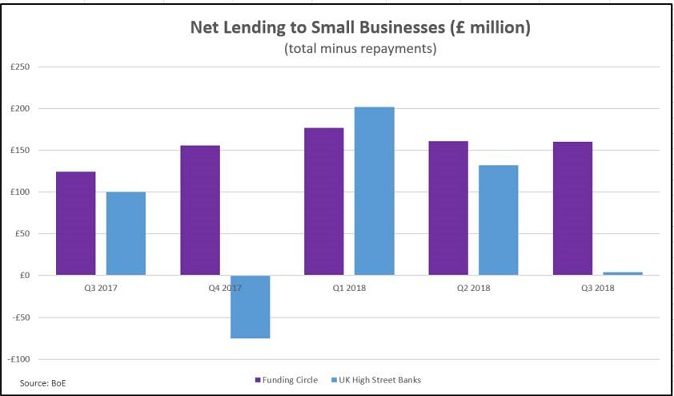

Ook in Nederland is Funding Circle booming met meer dan 110 miljoen euro aan financiering van 2500 kleine ondernemingen. Die mijlpaal werd binnen drieënhalf jaar bereikt. Directeur Funding Circle Nederland Jeroen Broekema: “Wij richten ons helemaal op de kleinere MKB-bedrijven. Maar in theorie kan het zijn dat een onderneming meer dan dertig medewerkers telt en een financieringsbehoefte tot maximaal 250.000 euro heeft. Onze doelgroep bestaat uit bedrijven waar de Nederlandse economische motor voor een belangrijk deel op draait. In Engeland, waar we sinds 2010 bestaan, lenen we meer geld aan het kleinbedrijf dan de twintig grootste banken samen. En dan praat ik over de Santanders en Royal Banks of Scotland van deze wereld.”

Waar Funding Circle graag op hamert is dat belangrijke verschil met die traditionele bank; alles bij het FinTech bedrijf is transparant. Op de website zijn de cijfers en resultaten met statistieken en grafieken kristalhelder weergegeven. “Kijk, de grootste groep klanten bij bestaande banken is best tevreden”, stelt Broekema. “Maar er is ook een groep die meent; waarom kun je bij Coolblue een ijskast bestellen die, met perfecte service, binnen 24 uur in de keuken staat te draaien en lukt het niet om snel een reactie van mijn bank op een kredietaanvraag te krijgen?”

Met hart en ziel

De directeur geeft zelf het antwoord: bij Funding Circle is de balans er tussen uit gehaald. Daar waar banken gelden moeten aantrekken, is dat al geregeld. En speciaal voor de doelgroep die klein bedrijf heet. Onder de investeerders bevinden zich meer dan 85.000 particulieren en een aantal grote partijen als de Europese Investeringsbank, Aegon en pensioenfondsen. Die kunnen hun geld allemaal over verschillende leningen verspreiden. Op de website kun je dát bedrijf zoeken en selecteren waar je met hart en ziel in gelooft en dus geld in wil steken.

“Die bakker in Zaanstad bijvoorbeeld”, zegt Jeroen Broekema, “wij bieden honderden verschillende leningen aan, investeerders op hun beurt bouwen heel specifieke portefeuilles op. Diversificatie, dus niet alle ballen op die ene lening.” Broekema werkte bij ABN AMRO op de afdeling Bijzonder Beheer en was daar al dertien jaar met het Nederlandse kleinbedrijf druk. Plannen de bank te verlaten, had hij niet. Tot hij door een van de oprichters – drie vrienden – van Funding Circle, Samir Desai, werd benaderd. Vanwege zijn specifieke kennis van het Nederlandse kleinbedrijf én zijn leidinggevende ervaring bij een grote bank.

“Ze vertelden me dat hun focus op het kleinbedrijf lag”, aldus Broekema. “Zo van ‘wij doen niets anders’, daar waar banken 7, 8 of soms wel tientallen producten aanbieden. Dat trok me enorm, dat vizier op dat ene doel. Ook nu wordt er bij ons wel eens hardop nagedacht. Moeten we, gezien onze razendsnelle groei, niet eens kijken naar verzekeringen, naar lease, naar andere financiële diensten? Om al heel snel te concluderen dat onze kracht júist op die ene focus ligt.”

Jeroen Broekema: "Cliënten moeten aantonen dat ze cash flow kunnen genereren."

Marktplaats leningen

De Directeur Nederland noemt Funding Circle een marktplaats, waar wereldwijd 6,7 miljard euro aan leningen is verstrekt. Hoe het met de winst voor investeerders staat? Momenteel ligt het netto rendement op jaarbasis tussen de 6,4 en 8,4 procent. Geen investeerder – en zeker geen particuliere belegger – zal daar met de huidige lage rentestanden over klagen. Uit gesprekken die AccountantWeek en FM.NL afgelopen jaar met bankiers van de grote drie in Nederland voerden, bleek al dat die FinTech bedrijven als Funding Circle uiterst serieus zijn gaan nemen.

“In het begin haalden we er onze schouders nog wat over op”, aldus een bankier van Rabo. “Zo van ‘het zal allemaal wel, vooralsnog lijkt het gemorrel in de marge’. Maar daar zijn we snel van teruggekomen. Nu wordt er in de directiekamers zelfs gesproken over samenwerking met die nieuwelingen op de markt.”

Funding Circle zet zwaar in op risicomanagement. Op de zesde verdieping van het WTC in Amsterdam werken acht analisten in een apart kantoor, waardoor bijvoorbeeld sales niet kan meekijken. En omgekeerd evenmin. “Dat is waar het aan the end of the day om draait”, zegt Jeroen Broekema, “het onder controle houden van de risico’s. We krijgen honderden aanvragen per kwartaal en we willen al die kleine ondernemers snel antwoord geven, van dienst zijn. Bij dat alles hebben we vanzelfsprekend een grote verantwoording jegens onze investeerders. Het mag niet fout gaan door bijvoorbeeld fraude. En, na drieënhalf jaar operationeel te zijn in Nederland, kan ik met trots zeggen dát het ook nooit fout is gegaan. De nadruk op dagelijks risicobeheer blijft extreem sterk.”

‘Banken willen leren’

“Wij zéggen niet dat we hard gaan, razendsnel groeien, wij bewijzen het”, vervolgt de directeur. “Ik ben natuurlijk al een tijdje weg bij ABN AMRO, maar ik heb de indruk dat de drie grote Nederlandse banken willen leren van ons. Wij hebben inmiddels zoveel data verzameld en die zijn van het grootste belang om de klantrelatie te onderhouden.”

Of de Grote Drie ook echt in dat kleinbedrijf willen, is de vraag. De marges zijn er gering en de legacy, cultuur en mindset anders als je eigenlijk vooral op grote leningen mikt. Bang dat hun succesformule wordt gekopieerd, zijn ze bij Funding Circle sowieso niet. “Wij hebben die mindset, de legacy, de cultuur van de grote banken juist niet. Wat we in die jaren wel hebben opgebouwd: de benodigde IT. Onze voorsprong is enorm. Wij willen met elkaar, hier in Amsterdam met zestig mensen dus, dat ene doel bereiken. Een betere service bieden voor het kleinbedrijf, díe ondernemer helpen bouwen aan een mooie toekomst. En als uit de kluiten gewassen MKB-bedrijf weten wij hoe we dat moeten doen.”

Door bijvoorbeeld weg te blijven bij startups, want Funding Circle verleent beginners geen krediet. Vanwege dat te hoge risico, het gebrek aan bewijs voor in het verleden gegenereerde inkomsten. Een bedrijf moet minstens twee jaar in the running zijn. Kredietzoekers vullen zelf op de website een vragenlijst in en uploaden documenten. Bijvoorbeeld jaarcijfers, de aangifte inkomstenbelasting, bankafschriften. Waarna op de zesde verdieping van het WTC de risico-analisten aan het werk gaan. Als sprake is van een gezonde situatie volgt het aanbod. Bijvoorbeeld 100.000 euro, tegen 7,4 procent rente, met een looptijd van drie jaar.

Buffer cash probleem

“En we maken ook heel duidelijk dat het geleende bedrag binnen zes tot maximaal zestig maanden moet worden terugbetaald”, legt Jeroen Broekema uit. “Cliënten moeten dus aantonen dat ze cash flow kunnen genereren, dat halen we onder andere uit de jaarrekening, daarvoor hebben we eigen modellen, we putten uit heel veel data. Risico’s kunnen bijvoorbeeld zijn dat een bedrijf zo hard groeit dat er een cash probleem ontstaat, er is dan altijd een buffer nodig. En wat gebeurt er binnen een kleine onderneming als iemand wegvalt, bijvoorbeeld door ziekte?”

Want 250.000 euro overmaken, met geld van investeerders, waarna de kredietnemer naar de azuurblauwe wateren van de Bahama’s verdwijnt? Die kans is door de fraudechecks van Funding Circle nihil. “Als de cijfers kloppen, in het bedrijf alles op orde is, er gedurende de afgelopen jaren geld is gegenereerd, dan verlenen wij dat krediet gewoon. En inderdaad, een antwoord binnen die 24 uren.”

Handelsgeest en innovatie

Topman Samir Desai kijkt vanuit zijn Londense hoofdkwartier mee en is heel enthousiast en tevreden over dat Nederlandse dependance. Want door de talen die hier worden gesproken, de hoge mate van digitalisering, de handelsgeest, de innovatie én de kwaliteit van het plaatselijke kleinbedrijf gaat het aan deze kant van de Noordzee crescendo. En is er zelfs nog een grote slag te maken.

“Wij willen over vijf jaar de leidende partij voor financiering van het kleinbedrijf zijn”, zegt Jeroen Broekema. “Maar liever nog over twee jaar. Op de honderden aanvragen die wij op kwartaalbasis krijgen, volgt in de meeste gevallen een voorstel. Ook voor de wat moeilijkere bedrijven, daar waar het de winstmarges betreffen. Als de cijfers maar kloppen en er geld wordt verdiend. Omdat we steeds meer ondernemingen krijgen, hebben we ook steeds meer data en volgen die investeerders vanzelf. Groei geeft een kick. Als een restauranthouder een nieuw filiaal wil openen en daarvoor snel 100.000 euro nodig heeft zodat hij vérder kan, zijn wij er. Die man of vrouw heeft geen tijd en al helemaal geen zin om weken te wachten tot die bank beslist. Onze 24 uurs formule wekt verbazing, maar vooral steeds meer waardering.”