‘Nabestaandenpensioen vaak veel te hoog ingeschat’

Vier op de tien Nederlanders denken ten onrechte dat de uitkering die de partner ontvangt wanneer men zelf komt te overlijden vóór de pensioendatum gelijk is aan 70 procent van het laatst verdiende salaris.

Eén op de acht Nederlanders schat het beter in en denkt dat de uitkering ongeveer 50 procent van het laatst verdiende salaris is. Afhankelijk van de hoogte van het inkomen dat wegvalt, kan het totaalinkomen van de achterblijvers fors dalen. Zeker als er geen regeling voor nabestaandenpensioen aanwezig is. Dit blijkt uit onderzoek van Wijzer in geldzaken dat is uitgevoerd onder een representatieve steekproef van ruim 1.000 Nederlanders (30 t/m 67 jaar) werkend in loondienst en uit berekeningen door het Nibud in het kader van de Pensioen3daagse 2019 van 5 t/m 7 november.

Nabestaandenpensioen bij een derde onbekend

Lang niet iedereen (29 procent) weet of de huidige werkgever een nabestaandenpensioen aanbiedt. Toch heeft bij de meeste mensen die bij een werkgever een pensioen opbouwen, de partner vaak recht op nabestaandenpensioen. Dit gaat meteen in na overlijden, ook als de pensioenleeftijd nog niet bereikt is.

De overblijvende partner moet echter wel aangemeld zijn bij de pensioenuitvoerder van de overledene. Slechts een kleine groep Nederlanders (één op de zes) die getrouwd of geregistreerd partner is, weet dat dit voor hen automatisch gaat. Voor Nederlanders die samenwonen gaat dit niet automatisch. Van deze groep geeft 46 procent aan zijn/haar partner direct te hebben aangemeld bij de pensioenuitvoerder. 33 procent van de samenwoners geeft aan dit (nog) niet te hebben gedaan, omdat zij niet wisten dat dit nodig was.

Inkomsten nabestaanden na overlijden

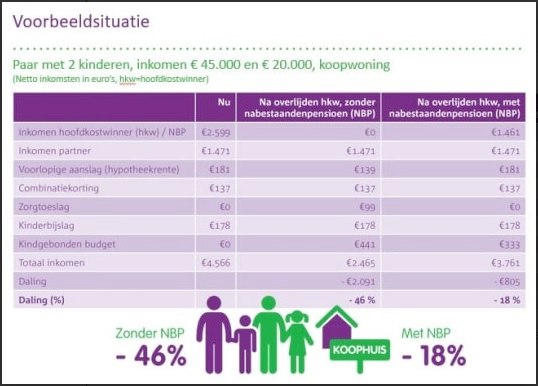

Voor een drietal voorbeeldsituaties heeft het Nibud inzichtelijk gemaakt hoe de inkomsten en uitgaven eruitzien voor de nabestaanden als de partner overlijdt. Afhankelijk van de hoogte van het inkomen dat wegvalt daalt het inkomen na overlijden fors. Een nabestaandenpensioen vangt deze inkomensdaling gedeeltelijk op en dit zorgt ervoor dat de uitgaven nog betaalbaar zijn, al zal het uitgavenpatroon wel aangepast moeten worden. Dat kan misschien niet altijd op korte termijn, wanneer je bijvoorbeeld een hypotheek met hoge maandlasten hebt.

Zonder nabestaandenpensioen daalt het inkomen veel harder na overlijden van de meestverdienende partner. Samenwonenden die hun nabestaandenpensioen niet goed geregeld hebben, vormen hiermee dus helemaal een risicogroep. Uit het volgende voorbeeld van een paar met 2 kinderen (inkomen 45.000 euro en 20.000 euro) met een koopwoning zie je als het inkomen van de hoofdkostwinner wegvalt een daling van het totaalinkomen van 46 procent zonder nabestaandenpensioen en een daling van 18 procent in een situatie met nabestaandenpensioen.

Tools voor meer verdieping in nabestaandenpensioen

Wanneer mensen willen weten wat er geregeld is voor de nabestaanden, kijkt de grootste groep Nederlanders als eerste naar Mijnpensioenoverzicht.nl. Op de tweede plek staat het bezoeken van de mijnomgeving van de pensioenuitvoerder. De helft van de ondervraagden weet echter niet wat ze kunnen doen om het wegvallen van een inkomen door overlijden op te vangen. Voor mensen die zich verder willen verdiepen in hun nabestaandenpensioen bieden de Pensioenfederatie en SVB in samenwerking met het Nibud sinds 1 november de tool ‘Geldwijzer Nabestaanden’ aan. Wijzer in geldzaken biedt deze tool aan als onderdeel van ‘Dit kun jij doen voor jouw pensioen’ die dit jaar centraal staat in de campagne.