Hypotheek in box 3 mogelijk voordelig

Sinds 1 januari 2013 zijn de voorwaarden voor nieuwe eigenwoningschulden verzwaard. Wanneer geld wordt geleend voor de eigen woning, zal moeten worden voldaan aan deze voorwaarden om in aanmerking te komen voor renteaftrek in box 1. Naast de verzwaring van de voorwaarden is het tarief waartegen de rente in aftrek kan worden gebracht verlaagd. Op grond van de huidige wet wordt dit percentage elk jaar met 0,5%-punt verlaagd tot uiteindelijk 38% in 2041. Daar komt bij dat het oplopende eigenwoningforfait het effectieve aftrektarief in box 1 verder vermindert. Door de lage rente van dit moment kan het financieel en fiscaal aantrekkelijk zijn om de hypotheek in box 3 onder te brengen. Zeker voor particulieren met een hoog belastbaar inkomen, een woning met een WOZ-waarde van boven de 1.050.000 euro en een flink vermogen in box 3 is deze optie mogelijk voordelig.

Effectief aftrektarief box 1

Uitgaande van voorgaande hebben wij voor diverse rentepercentages hieronder het effectieve inkomstenbelastingtarief weergegeven waartegen de rente in box 1 in aftrek kan worden gebracht (zie figuur 1). In de berekening is uitgegaan van de volgende uitgangspunten:

-

WOZ-waarde € 1.200.000

-

Eigenwoningschuld € 1.200.000

-

Inkomstenbelastingtarief 51%

|

Rentepercentage |

2,0% |

2,5% |

3,0% |

3,5% |

4,0% |

|

Brutorente |

24.000 |

30.000 |

36.000 |

42.000 |

48.000 |

|

Eigenwoningforfait |

10.950 |

10.950 |

10.950 |

10.950 |

10.950 |

|

Aftrekbare rente |

13.050 |

19.050 |

25.050 |

31.050 |

37.050 |

|

Besparing box 1 |

6.656 |

9.716 |

12.776 |

15.836 |

18.896 |

|

Nettorente |

17.345 |

20.285 |

23.225 |

26.165 |

29.105 |

|

Effectief aftrektarief 2015 |

28% |

32% |

35% |

38% |

39% |

Figuur 1: Effectief aftrektarief box 1 in 2015

Figuur 1 laat zien dat het effectieve inkomstenbelastingpercentage waartegen de rente in aftrek kan worden gebracht aanzienlijk lager is dan het (gecorrigeerde) marginale tarief van 51%. Dit percentage neemt nog verder af bij een kleinere eigenwoningschuld. In 2016 zal de villatax nog verder stijgen. Het eigenwoningforfait voor woningen boven de 1.050.000 euro neemt dan toe tot 2,35 procent. Door de afbouw van het maximale aftrektarief voor hypotheekrente en het hogere eigenwoningforfait zien belastingplichtigen met een dure woning en een hoog inkomen hun effectieve aftrektarief in de nabije toekomst jaarlijks nog verder dalen (zie figuur 2). In de berekening is uitgegaan van de volgende uitgangspunten:

-

WOZ-waarde € 1.200.000 (houdt gelijke tred met indexatie tabel eigenwoningforfait)

-

Eigenwoningschuld € 1.200.000

-

Eigenwoningforfait € 7.875 + 2,35%

|

Rentepercentage |

IB-tarief |

2,0% |

2,5% |

3,0% |

3,5% |

4,0% |

|

Effectief aftrektarief 2016 |

50,5% |

27% |

31% |

35% |

37% |

39% |

|

Effectief aftrektarief 2026 |

45,5% |

24% |

28% |

31% |

33% |

35% |

|

Effectief aftrektarief 2036 |

40,5% |

21% |

25% |

28% |

30% |

31% |

|

Effectief aftrektarief 2041 |

38,0% |

20% |

24% |

26% |

28% |

29% |

Figuur 2: Effectief aftrektarief box 1 periode 2016-2041

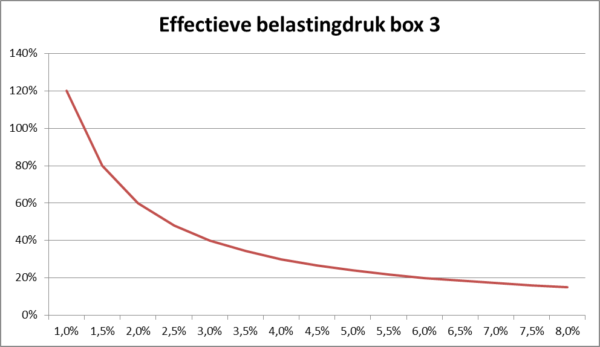

Box 3-heffing

De heffing in box 3 is onafhankelijk van het rendement dat wordt behaald op het vermogen.

Vanwege het vaste heffingspercentage daalt de effectieve belastingdruk bij een hoger rendement. Hieronder is grafisch het effectieve heffingspercentage voor verschillende rendementen weergegeven (zie figuur 3).

Figuur 3: Effectieve belastingdruk box 3 daalt bij hoger rendement

Deze grafiek gaat ook op voor schulden. Hoe lager het rentepercentage op een schuld in box 3, hoe groter het fiscale voordeel van schulden in deze box. Omdat er geen belasting geheven wordt over een negatief vermogen in box 3 dient er wel voldoende box 3 vermogen aanwezig te zijn om het voordeel te realiseren. Het vermogen moet bij voorkeur hoger zijn dan het bedrag van de schuld en de vrijstelling in box 3 (42.660 euro voor fiscale partners). Stel dat je leent tegen 2 procent, dan bedraagt het effectieve aftrektarief 60 procent in box 3 (zie figuur 4). In box 1 is dit 27 procent (figuur 2). Bij een rente van 4 procent loopt het belastingvoordeel in box 3 terug naar 30 procent. In box 1 is dit voordeel nu nog 39 procent en naar verwachting zal dit pas in 2041 onder de 30 procent uitkomen.

|

Rentepercentage box 3-schuld |

2,0% |

2,5% |

3,0% |

3,5% |

4,0% |

|

Effectief aftrektarief box 3 |

60% |

48% |

40% |

34% |

30% |

|

Effectief aftrektarief box 1 (2015) |

28% |

32% |

35% |

38% |

39% |

Figuur 4: Effectieve aftrektarief box 3 versus box 1

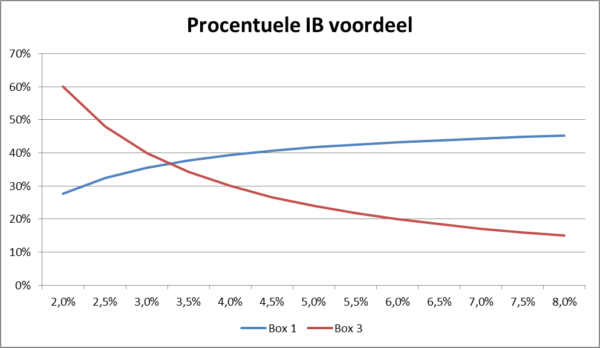

Eigenwoningschuld box 1 of box 3?

De fiscale keuze voor een eigenwoningschuld in box 1 of box 3 is van een aantal variabelen afhankelijk. Dit zijn onder andere de verschuldigde rente, het inkomstenbelastingtarief waartegen de rente in aftrek kan worden gebracht in box 1 en de WOZ-waarde van de woning. Hieronder is op basis van de WOZ-waarde van 1.200.000 en een even grote schuld het belastingvoordeel weergegeven voor verschillende rentepercentages (zie figuur 5). Het break-even point ligt bij ongeveer 3,25 procent. Is het mogelijk om tegen een lager tarief te lenen dan dit percentage, dan is box 3 aantrekkelijk. Bij een lage rente en een hoge WOZ-waarde zal een box 3 eigenwoningschuld voordeliger zijn. In een vrijwel renteloze wereld is het momenteel zeker mogelijk om tegen minder dan 3 procent te lenen. Dit is zeker mogelijk als een financiering kan worden aangegaan bij de eigen bv of wanneer bij een bankfinanciering een bedrag aan eigen geld kan worden ingebracht.

Figuur 5: Box 1 versus box 3

Nieuwe of oude lening omzetten naar box 3

Nieuwe leningen afgesloten vanaf 2013 zullen aan de strengere voorwaarden moet voldoen, tenzij er sprake is van oversluiten van een ‘oud regime’-lening. Als een lening voldoet aan de fiscale voorwaarden voor een eigenwoningschuld, valt deze automatisch in box 1. Er kan geen keuze worden gemaakt. Om ervoor te zorgen dat een nieuwe lening in box 3 valt, zou theoretisch een volledig aflossingsvrije lening af kunnen worden gesloten. Die lening voldoet dan niet aan de fiscale aflossingseis en valt daarom in box 1, mits het geen ‘oud regime’-lening is. Op grond van de gedragscode hypothecaire financieringen mag echter in beginsel slechts 50% van de marktwaarde van de woning zonder verplichting tot aflossing worden geleend. Voor zover er meer wordt geleend dient een aflossingsschema te worden overeengekomen. Op grond van deze voorwaarde geldt dat de financiering in 30 jaar moet worden afgelost. De geldverstrekker mag echter in plaats van een aflossingseis ook de verplichting tot opbouw van vermogen opleggen. Het op te bouwen vermogen moet dan ter zekerheid van de geldverstrekker worden verpand.

Of een bestaande eigenwoningschuld kan worden omgezet in een box 3-schuld hangt af van het regime dat van toepassing is op deze schuld. Bij een schuld die al voor 1 januari 2013 kon worden aangemerkt als eigenwoningschuld blijven de fiscale voorwaarden van toepassing zoals die golden voor 1 januari 2013. In beginsel is de enige voorwaarde voor eigenwoningschulden die zijn aangegaan voor 1 januari 2013 dat er een causaal verband bestaat tussen de aanschaf (of verbetering/onderhoud van de woning) en de aangegane geldlening. Door herfinanciering van een bestaande geldlening kan dit verband worden doorbroken door de nieuwe lening niet rechtstreeks aan te wenden voor de aflossing van de bestaande eigenwoningschuld. Bij het doorbreken van het causale verband tussen de oude en nieuwe lening zou een ‘oud regime’-schuld als box 3-schuld kunnen worden geherkwalificeerd.

Conclusie

Vanwege de historisch uitzonderlijke lage rente en de gewijzigde regelingen over eigenwoningrenteaftrek is de eigenwoningschuld in box 1 in bepaalde situaties minder aantrekkelijk geworden. Vooral bij een hoge WOZ-waarde en vermogen in box 3 kan een box 3-lening voordeliger zijn. In gevallen waarin sprake is van een ‘oud regime’-eigenwoningschuld is omzetting naar een box 3-schuld beperkt mogelijk. Voor de ‘nieuw regime’-eigenwoningschuld is het eenvoudiger de schuld als box 3-schuld te kwalificeren. Al met al is de aankoop van de woning en de financiering daarvan een vraagstuk waar alle kennisgebieden van de financieel planner moeten worden ingezet. De keuze heeft direct gevolgen voor het besteedbare inkomen en de mogelijke vermogensopbouw. Wel zal bij de afwegingen zal ook rekening moeten worden gehouden met de eventuele toekomstige belastingherziening. De voorgestelde plannen zullen in veel gevallen het voordeel van een box 3-lening verminderen.

Ramón Wernsen MFP, CFP® is eigenaar van Financial Planning 4 All. Hij is werkzaam als financieel planner, trainer en spreker en heeft meerdere boeken op zijn naam staan.