De DGA-taks; een juiste maatregel tegen overgewaardeerde DGA-leningen?

Door Marc-Jan Zwaneveld RA

Jaarlijks op Prinsjesdag wordt het Belastingplan voor het komende jaar aangekondigd. Het is de laatste jaren gebruikelijk geworden om de meeste maatregelen al vóór Prinsjesdag te laten uitlekken. Minder gebruikelijk is het om ná Prinsjesdag nog maatregelen aan te kondigen.

Dat gebeurde dit jaar met de zogenaamde ‘DGA-taks’, een voorgenomen maatregel om directeur-grootaandeelhouders belasting te laten betalen over leningen bij de eigen onderneming voor zover die hoger zijn dan 500.000 euro. De gedachte achter deze maatregel is overigens niet vreemd. De Belastingdienst constateert al langer dat veel van dergelijke leningen onzakelijk zijn en een bevoordeling van de DGA inhouden. ‘Waarom dan niet generiek alle leningen boven 500.000 euro als uitgekeerd vermogen beschouwen en dit als zodanig te belasten?’, zal de Belastingdienst gedacht hebben. De commentaren tegen deze maatregel zijn ook begrijpelijk: veel te ongenuanceerd en generiek!

Misschien doordat het een ‘vergeten maatregel’ betrof dat deze zoveel aandacht heeft gehad in de media. Hoe dan ook, DGA-leningen staan in ieder geval weer behoorlijk in de belangstelling.

Graag maak ik van deze belangstelling gebruik om een ander (vergeten) aspect van DGA-leningen onder de aandacht te brengen: de waarderingsgrondslag(#1) (en de juiste toepassing daarvan). En passant zal blijken dat de Belastingdienst gewoon had kunnen aansluiten bij de al langer bestaande Nederlandse verslaggevingsregels en zo wellicht een veel genuanceerdere maatregel had kunnen treffen.

Hoe moet een DGA-lening gezien worden vanuit de Nederlandse verslaggevingsregels? Leningen worden voor de verslaggeving gekwalificeerd als financiële instrumenten. Hierbij maakt het niet uit of het een lening aan de DGA betreft of aan een derde. Ook maakt het niet uit of het om een verstrekte lening (u/g) of opgenomen lening (o/g) gaat. Uit RJ 290.410 valt op te maken dat een DGA-lening geclassificeerd dient te worden als gekochte lening. RJ 290.501 stelt vervolgens dat deze lening bij eerste verwerking tegen de reële waarde verwerkt dient te worden, waarna uit RJ 290.516 volgt dat de vervolgwaardering de geamortiseerde kostprijs dient te zijn (er vanuit gaande dat de lening tot einde looptijd aangehouden wordt).

De meeste accountants kennen deze voorgeschreven grondslag op zich wel, alleen vraag ik mij af of hij ook voldoende wordt begrepen. In veel jaarrekeningen, vaak ook opgesteld door de accountantsorganisatie zelf, worden de juiste grondslagen ‘gewoon’ overgenomen uit de modelteksten van de rapportgenerator. De modeltekst is dan – min of meer – als volgt:

De onder financiële vaste activa opgenomen overige vorderingen omvatten verstrekte leningen en overige vorderingen, alsmede gekochte leningen die tot het einde van de looptijd zullen worden aangehouden. Deze vorderingen worden initieel gewaardeerd tegen reële waarde. Vervolgens worden deze leningen gewaardeerd tegen de geamortiseerde kostprijs.

Een juiste waarderingsgrondslag is, vanzelfsprekend, geen garantie voor een juiste verwerking in de jaarrekening. Ik heb de indruk dat er in de praktijk nog weleens gemakkelijk gedacht wordt over deze waarderingsgrondslag. Het meest gehoorde argument om van deze waarderingsgrondslag af te stappen en feitelijk gewoon ‘nominale waarde’ als waarderingsgrondslag toe te passen is dat er geen materieel verschil verondersteld wordt tussen de geamortiseerde kostprijs en de nominale waarde. En toegegeven, als het om relatief kleine leningen gaat, waarbij het enige verschil tussen de nominale waarde en de geamortiseerde kostprijs de afsluitprovisie van 1% is, dan begrijp ik dat argument wel. Met enige regelmaat kom ik echter voorbeelden tegen waarbij er duidelijk een groter verschil is tussen de nominale waarde en de geamortiseerde kostprijs. Het probleem is dan vaak dat niet overwogen is over hoe groot dat verschil dan precies is en of het al dan niet materieel is.

Voorbeeld

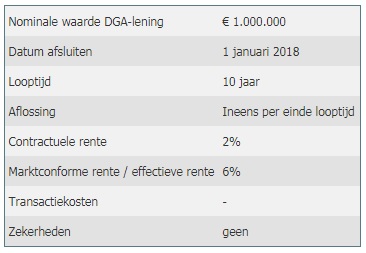

Om duidelijk te maken dat de nominale waarde materieel kan afwijken van de verwerking tegen reële waarde en de geamortiseerde kostprijs heb ik onderstaand voorbeeld uitgewerkt:

Tabel 1: kenmerken DGA-lening

Doordat geen zekerheden overeen zijn gekomen, iets dat vaak voorkomt bij DGA-leningen, is de (veronderstelde#2) marktconforme rente flink hoger dan de contractuele rente. In de praktijk komt het ook vaak voor dat over aflossingen niets is overeengekomen. Dit zou het verschil tussen de contractuele rente en marktconforme rente (nog) groter maken. Voor de eenvoud van het voorbeeld is hier uitgegaan van een looptijd van 10 jaar. Eveneens is voor de eenvoud afgezien van transactiekosten of een afsluitprovisie.

Bij initiële verwerking in de jaarrekening tegen reële waarde en vervolgwaardering tegen geamortiseerde kostprijs dienen de verantwoorde rentebaten marktconform te zijn. Hierbij wordt het disagio op annuïtaire wijze geamortiseerd over de looptijd van de vordering. Doordat de kasstromen (2% rente en aflossing per einde looptijd) en de effectieve rente (gelijk aan de marktrente) bekend zijn, kan de reële waarde van de lening worden vastgesteld. Feitelijk betreft dit het terugrekenen van de contractuele kasstromen onder contant making tegen de marktrente. De uitwerking hiervan ziet u in de tabel hieronder:

Tabel 2: uitwerking toepassing waardering DGA-lening tegen reële waarde en geamortiseerde kostprijs

Uit bovenstaande uitwerking blijkt dat de reële waarde van de lening op 1 januari 2018 705.597 euro is. Voor de goede orde: dit is dus bijna 30 procent lager dan de nominale waarde! Een eerste conclusie dat de reële waarde wel degelijk in belangrijke mate kan afwijken van de nominale waarde kan hier dus alvast getrokken worden.

De eerste waardering vindt dus plaats tegen 705.597 euro. De vraag is nu hoe het disagio verwerkt dient te worden. Als u de lagere rente en het afzien van zekerheden door de onderneming ziet als een bevoordeling van de DGA, dan is het begrijpelijk dat het disagio als uitkering uit het vermogen verwerkt wordt. De journaalpost van de eerste verwerking is dan als volgt:

DGA-lening € 705.597

Overige reserves € 294.403

@ Bank € 1.000.000

De vervolgwaardering, waarbij het amortiseren van de lening aan de orde komt, is vervolgens uit bovenstaande tabel af te leiden. Eind 2018 wordt dan de volgende journaalpost geboekt:

DGA-lening € 22.336

Bank € 20.000

@ Rentebaten € 42.336

De journaalposten over de jaren 2019 tot en met 2027 zijn dan vergelijkbaar aan die over 2018, waarbij in jaar 2027 vanzelfsprekend de lening wordt afgelost. De aflossing is op dat moment gelijk aan de geamortiseerde waarde van de lening, waarna er geen balansposten meer resteren.

Conclusie

Uit bovenstaand voorbeeld blijkt dat er grote verschillen kunnen bestaan tussen de nominale waarde van een DGA-lening en de waardering tegen reële waarde en geamortiseerde kostprijs. Een (ongefundeerd) beroep op het niet materieel zijn van dit verschil is dan ook uitermate gevaarlijk.

Ondertussen blijkt ook dat de verslaggeving dus al veel langer een oplossing kent voor een probleem dat de regering nu middels de DGA-taks probeert recht te zetten: verwerk onzakelijke leningen ‘gewoon’ tegen reële waarde en beschouw het verschil met de nominale waarde als belastbare uitkering!

En mocht u de komende tijd met DGA’s spreken over de DGA-taks, dan is het wellicht goed om eerst de DGA-lening tegen het ‘verslaggevingslicht’ te houden. Mogelijk is een groot deel van het probleem, een te hoge DGA-lening, al op te lossen doordat feitelijk een disagio besloten is in de lening. De vraag is natuurlijk wel of de DGA blij is met deze oplossing, omdat nu niet alleen volgens de Belastingdienst sprake is van een (verkapte) uitkering, maar ook volgens de accountant.

Marc-Jan Zwaneveld RA is verbonden aan V&A als senior consultant en trainer. Hij is specialist op het gebied van controle, externe verslaggeving en compliance. Marc-Jan is tevens parttime docent Financiële Verslaggeving aan Nyenrode Business Universiteit.

1) Dit artikel is gebaseerd op de commerciële waarderingsgrondslag van DGA-leningen. Ik ben mij ervan bewust dat de fiscale waarderingsgrondslag van leningen afwijkt van de commerciële grondslag. In dit artikel heb ik bewust afgezien van de fiscale ‘problematiek’ rondom dit vraagstuk.

2) Ik ben mij ervan bewust dat de door mij gekozen en veronderstelde marktrente van 6 procent ter discussie gesteld kan worden. Enerzijds zijn rentes in de huidige tijd laag, echter anderzijds zie ik ook hoog-risico leningen met rentepercentages hoger dan 6 procent. De ‘waarheid’ zal in het brede midden liggen. Met andere woorden: de marktrente is sterk afhankelijk van de daadwerkelijke praktijksituatie.