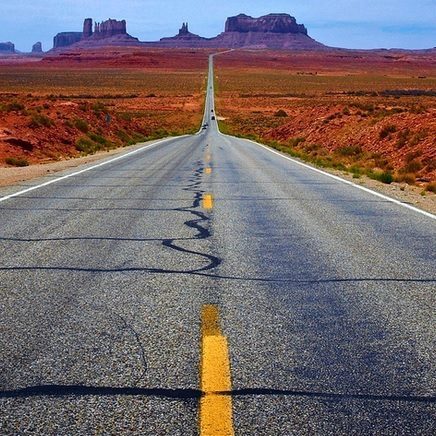

Miles of the unknown

Door Marloes Lammers

Elke belastingplichtige en elke zaak staat op zichzelf. Dat betekent dat het ‘copy pasten’ van een strategie van de ene zaak op de andere zaak geen gegeven is. Voor elke zaak afzonderlijk moet worden bekeken welke strategie raadzaam is om te volgen. De ene zaak leent zich bijvoorbeeld uitstekend voor mediation, terwijl van de andere zaak al vanaf het begin duidelijk is dat een rechtsvraag partijen verdeeld houdt en dat die moet worden uitgeprocedeerd tot aan de Hoge Raad.

Het bepalen van een strategie in een dossier zorgt ervoor dat de hoofdweg wordt vastgelegd. Uiteraard zijn detours of zijwegen mogelijk, maar ‘verdwalen’ dan weer niet. U voelt vast al aankomen dat een kant-en-klaar ‘afvinklijstje’ er niet aan zit te komen. Wat ik met dit blog wel probeer te bereiken, is een inzicht te geven in de afwegingen die moeten worden gemaakt om tot een strategie te komen.

The road ahead (Miles of the unknown)

In 1999 zong het Nederlandse duo City to City het liedje ‘The road ahead’. Het was bedoeld voor de tv-reclame van een bekend automerk, maar als je de tekst van het liedje erbij pakt, zou het zo ook op een fiscale procedure van toepassing kunnen zijn:

The road ahead is empty

It's paved with miles of the unknown

Whatever seems to be your destination

Take life the way it comes

Take life the way it is

Nadat een belastingaanslag niet naar wens is vastgesteld, ontstaat in feite een onbekende nog lege weg die moet worden bewandeld. Als bij de op te starten procedure geen strategie wordt gehanteerd, kan het gevoel ontstaan dat die geen eindpunt heeft, dat de horizon (het oplossen van het probleem) eindeloos ver weg is, dat wordt rondgedwaald, dat de uitkomst een verrassing kan zijn, wellicht een droom die uit elkaar spat.

De zinnen ‘Take life the way it comes’ en ‘Take life the way it is’ uit het hiervoor geciteerde liedje zou ik dus niet als leidraad voor een fiscale procedure willen hanteren. De procederende belastingplichtige is gebaat bij een geblinddoekte Vrouwe Justitia, maar dient zelf die doek te schuwen. Wat ik daarmee bedoel te zeggen is dat aan het begin van een procedure een goed plan de campagne moet worden gemaakt, waarbij aandacht wordt besteed aan de volgende vragen: ‘Wat wil ik bereiken?’, ‘Hoe wil ik dat bereiken?’ en Wat heb ik nodig om mijn doel te bereiken? Een goede procedure vergt een goede strategie en dus een goede voorbereiding, zodat de bestemming bekend is en je niet voor verrassingen komt te staan.

Kaarten tegen de borst?

Belangrijkst bij het bepalen van een strategie is dat je invloed wil uitoefenen op de wijze waarop de procedure verloopt en op de uitkomst van de procedure. Toen ik in 2006 in de fiscale advocatuur begon was het normaal om het bezwaarschrift zo summier mogelijk te houden om vervolgens te kijken wat in het dossier van de Belastingdienst aan op de zaak betrekking hebbende stukken aanwezig was en pas daarna een motivering te schrijven. Ook daarbij was het ‘common sense’ dat je jouw kruit niet ging verschieten voordat je een duidelijk standpunt van de inspecteur had. Dat leidde er in veel zaken toe dat pas bij een conclusie van repliek, in een nader stuk of zelfs in een pleidooi ter zitting alle argumenten naar voren werden gebracht die vanuit de belastingplichtige relevant waren. Inmiddels zijn we 14 jaar verder en is de tendens waarneembaar dat niet alle kaarten tegen de borst worden gehouden tot bij de (zitting van de) belastingrechter.

Dat is ook niet altijd een verstandige strategie. Door lang de kaarten tegen de borst te houden, zorg je er namelijk voor dat een procedure een aanzienlijke tijd gaat duren. De inspecteur kent je argumenten niet en weet niet welk bewijsmateriaal je tegen zijn standpunten kunt inbrengen. Maar in die situatie ontstaat ook geen mogelijkheid om te onderzoeken of je er samen in de bezwaarfase uit kunt komen. Ook is dan onmogelijk dat de inspecteur een andere kijk op de zaak krijgt en de belastingaanslag vernietigt of vermindert, want hij krijgt geen nieuwe informatie op grond waarvan hij een ander inzicht kan krijgen. De inspecteur niet wijzer maken dan hij is, leidt dus tot langere onzekerheid en hogere kosten. Bovendien ontneemt het de kans om in een vroeg stadium de inspecteur met nieuwe argumenten te overtuigen.

Maar er zijn ook situaties waarin het verstandig is om niet snel (te) veel informatie te verstrekken. Dat is bijvoorbeeld het geval als ook een strafrechtelijk onderzoek tegen de belastingplichtige loopt. Aan de inspecteur verstrekte informatie kan immers ook in de strafprocedure worden gebruikt met wellicht een ongunstig gevolg. Een andere situatie is die waarin de inspecteur correcties aanbrengt die slechts het topje van een hem misschien nog onbekende ijsberg zijn. De vraag die dan kan worden gesteld is of het zinvol is om zoveel informatie prijs te geven dat de hele ijsberg bij de inspecteur in beeld komt en aanzienlijke correcties volgen.

Aangezien elke belastingplichtige en elke zaak op zichzelf staat, zal afhankelijk van de feiten en de omstandigheden van het geval een keuze moeten worden gemaakt. Daarbij speelt een rol (zonder uitputtend te willen zijn):

– Kan ervan worden uitgegaan dat de inspecteur zal volstaan met de correcties die hij bij de aanslag heeft aangebracht. Dat is bijvoorbeeld het geval als aan de aanslag een uitgebreid controlerapport ten grondslag ligt. Maar dat is niet het geval als de inspecteur bij de aanslag een correctie heeft aangebracht die, naar u bekend is, het topje van een ijsberg betreft. Bijvoorbeeld de inspecteur telt in box 3 het saldo van een buitenlandse bankrekening bij, die wordt gevoed vanuit een, hem onbekende, buitenlandse vennootschap waartoe de belastingplichtige gerechtigd is.

– Hoe uitgebreid heeft de inspecteur de correcties gemotiveerd? Is er een uitgebreid controlerapport of zijn de correcties tot behoud van rechten vastgesteld?

– Heeft de belastingplichtige het uithoudingsvermogen, de tijd en het geld voor een langdurige procedure?

– Zijn de correcties van de inspecteur eenvoudig en effectief te ontzenuwen en welke argumenten zijn daartoe voorhanden?

– Speelt naast de fiscale procedure nog een andere procedure (strafrechtelijk/civielrechtelijk)? Zijn er nadelige gevolgen te onderkennen in de uitwisseling van gegevens tussen de verschillende procedures?

Alternatieve oplossingen

Ik schreef al dat een in te nemen strategie ook wordt bepaald door wat ik maar noem de lange of korte adem van de belastingplichtige. Ziet hij er geen been in om langdurig met de inspecteur te bekvechten en in diverse instanties te procederen om zijn gelijk te halen? Of is hij meer van het type ‘een discussie met de Belastingdienst is een bedrijfsongeval en dat moeten we zo snel mogelijk oplossen‘? Daarbij kan een rol spelen of de zaak echt over een juridisch inhoudelijke kwestie gaat of dat bijvoorbeeld tijdens een controle door slechte communicatie misverstanden zijn ontstaan. In zo’n geval kunnen emoties de overhand krijgen en het is de vraag of een rechterlijk oordeel daarvoor een oplossing biedt. Bij het bepalen van de strategie is het dus ook goed om te onderzoeken of de belastingplichtige open staat voor een andere afdoening van de zaak dan procederen. Een mogelijkheid daarvoor kan mediation zijn. In mijn blog ‘meerdere wegen die naar een oplossing voor een fiscaal geschil leiden?’ ben ik daarop uitvoerig ingegaan.

Indien de belastingplichtige openstaat voor een andere oplossing dan procederen, is de volgende stap om te onderzoeken of dat aan de zijde van de Belastingdienst ook het geval is. Immers voor het sluiten van een deal of het starten van een mediation zijn twee partijen nodig. Als de insteek is om tot een oplossing van het conflict te komen, dan zal de weg daar naartoe vaak anders moeten worden ingestoken dat direct de degens te kruisen. Met wapengekletter wordt een negatieve sfeer in het dossier gecreëerd, het drijft partijen uit elkaar. Voor het in gezamenlijk overleg komen tot oplossingen zal een sfeer moeten bestaan van oog voor elkaars belangen en bereidheid om samen naar een oplossing toe te werken.

Bedacht moet worden dat het bij zowel het sluiten van een deal als het aangaan van een mediation niet gaat om ‘nu of nooit’. Lukt het niet om in de bezwaarfase via onderling overleg of mediation tot een oplossing te komen, dan lukt het misschien in de beroepsprocedure wel of helpt de belastingrechter een handje door wat aanknopingspunten te geven en partijen de welbekende ‘gang’ op te sturen. In elke stand van het geding kunnen partijen oplossingen creëren en zo tot elkaar komen. Is een belastingplichtige gestart met een ‘lange adem’ en merkt hij dat gedurende de procedure zijn longinhoud verkrapt, dan kan hij ook op dat moment nog deal proberen te sluiten of een voorstel doen voor mediation. Lukt het niet om via zo’n zijweg tot een oplossing te komen, dan is er geen man overboord en kan de hoofdweg van de procedure weer worden opgegaan.

Conclusie

Als de inspecteur correcties aanbrengt op de aangifte en een belastingplichtige is het daar niet mee eens, dan rest hem of haar niets anders dan daartegen rechtsmiddelen (bezwaar, beroep, etc.) aan te wenden. Bij het zetten van die stap moet goed worden nagedacht over de strategie die wordt gevolgd. Wil een ondernemer een snelle deal maken met de Belastingdienst dan zal een ander pad moeten worden bewandeld dan wanneer een belastingplichtige zijn gelijk wil halen en tot in hoogste instantie wil procederen. Dat andere pad vergt ook een andere, oplossingsgerichte houding. Om onderweg niet te verdwalen, moet de gekozen strategie goed in het oog worden gehouden en, als de omstandigheden dat vergen, tijdig worden aangepast.

Door Marloes Lammers is advocaat-belastingkundige bij Jaeger Advocaten-belastingkundigen, een advocatenkantoor gespecialiseerd in procedures over belastingzaken